这几年国人在海外投资房地产的热情高涨,加拿大也是几个海外房地产投资的热点地区。另外一方面,很多移民朋友因为工作和生意的需要移居海外或回到原居国生活,成为了非税务居民,并且将原来在加拿大的物业出租。如果您是非税务居民在加拿大有出租物业,或计划出售加拿大的物业,这篇文章一定可以帮到您。

非税务居民在加拿大有出租收入,首先要先了解几个概念:

1. 个人税号 ITN (Individual Tax Number)

如果是外国人, 以前从未有成为加拿大的税务居民或移民的,需要申请一个个人税号ITN。这个号码类似于加拿大人的SIN工卡号码。申请ITN需要提供 护照复印件,居住地址,加拿大邮寄地址。非居民申报租金收入时需要在税表上填写ITN号码。请注意如果您曾经移民加拿大,并且申请过SIN社保号码,即便目前已经没有加拿大身份,原来的社保号码还是可以使用的。

2. 预交税 withholding tax

加拿大税法规定非居民需要每月按加拿大毛租金收入的25%预交税款给税局。每月预交税款交款的截至日期是下个月的15号。晚了会有罚金和利息。举个例子,如果你在1月份收到租金是2000加币,需要在2月15号之前预交税款500加币给税局。看到这里你可能会说这个税也太高了,别着急后面我们会告诉大家如何申请减免预交税款。

3. 非居民税务账号Non-resident tax account number

这是一个NRK+6位数字组成的号码。这个税务账户是用来记录预交税款的,预交税 withholding tax需要按时交到这个账户上。

4. Canadian Agent 加拿大代理人

非居民因为不在加拿大居住,需要有替你管理物业的人或者是租客作加拿大代理人为负责每月预交税款,并且在下一年3月31日之前向税局提交NR4 表格。NR4表格的目的是回报上一年度总的租金和预交税款的金额。通常我们都会为客户准备这些表格,并且在网上提交给税局。

非税务居民申报出租收入

原则上在非税居民在加拿大的收入包括租金收入适用于25%的withholding tax,非税居民也不需要在加拿大申报收入。比如,非居民在加拿大持有的出租物业当年一共收到了2万元的租金,就应该交给税局$5,000元。加拿大税法规定非税务居民可以选择在税法第216条下申报租金收入,也就是Section 216 return。选择申报216 return的好处是什么呢?税法 216条规定非居民可以按净租金申报,也就是可以申报出租物业相关的费用比如贷款利息,房屋保险,地税 ,管理费,维修费,经纪费等。具体有两种做法:

第一种方法:适用于现金流无压力的人。非居民的代理人每月按照毛租金的25% 预交withholding tax 给税局。非税居民可以选择在当年结束后的两年内提交Section 216 return,例如2021年的Section 216 return最晚在2023年底前提交。非税务居民实际应付税款是根据抵减各项费用后的净租金计算的。因为非税务居民已经在每个月预交了税款到非居民税务账户,税局处理完Section 216 税表后,会退还多交的部分。如果非税务居民没有按时提交Section 216 return,将失去在税法216条下申报净租金收入的权利,毛租金25%的withholding tax就是非居民出租物业的收入税。

第二种方法:这也是大多数非税务居民采用的方法。非税务居民可以申请按照净租金的25%预交 withholding tax。这样可以大幅减少每月预交税款的数额,减少现金流的压力。非税务居民需要在每年12月份或收到当年第一笔租金前向税局提交NR6表格申请减免预交税款。比如你的房子是在2020年1月1日出租,你想在2022年按净租金交纳预交税款,就需要在2021年12月提交NR6表格申请。NR6表格需要非税务居民和加拿大代理人共同签字后邮寄给税局,收到税局批复后就可以按照净租金的25%预交税款。这里需要特别提醒一下,非税务居民如果申请了NR6,务必要在下一年6月30日之前提交Section 216 税表。同样6月30日以后非税务居民将失去在税法216条下申报上一年净租金收入的权利,晚交的Section 216 return 税局可以不予受理,按毛租金的25%征税。

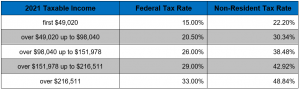

不论采用哪种方法,加拿大代理人都需要在每年的3月31日之前向税局提交上一年的NR4 表格。非税务居民不能使用电子报税,Section 216税表和一份NR4表格的拷贝要一同邮寄给税局。无论是毛租金的25%还是净租金的25%都是非税务居民平时的预缴税,不是最终的实际税率。2021年,非居民净房租收入低于$49,020 税率为22.2%。(非税务居民不同收入阶段税率表格在文末)

非税务居民出售在加拿大的物业

按照加拿大税法规定,非税务居民出售在加拿大的物业时,买方律师需要预扣25%的房款( Gross selling price)作为预交税款交给税局。卖方可以通过向税局申请Certificate of Compliance,也就是俗称的完税证明来减少预交税款。申请了完税证明后,买方律师只需要将房产增值部分的25%交给税局,而不是整个售房款的25%。申请的具体的步骤如下:

- 卖家拿到最终的卖房合同firm offer后或最迟在房产过户后的15天内向税局提交申请表T2062表格和相关的证明文件

- 税局收到申请后如果没有问题,会发出一封交款信,说明需要交多少钱,交到哪里。卖家需要及时将交款信转交给律师,由律师在15天内从信托账户中将预扣的款项按要求交给税局。

- 税局确认收到律师付款后就会发出Certificate of Compliance完税证明

- 卖家收到完税证明后发给律师,律师会将多余预扣的款项退还给卖家。

- 卖家需要在次年4月30日前申报出售物业的Capital gain,计算实际应缴税款。售房时预交税款会多退少补。

需要注意的是非税务居民没有主要居所的豁免,无论是投资物业还是自用的物业,出售时都需要缴纳资本增值税。根据我们的经验,目前税局处理Certificate of Compliance申请的审理周期是4-6个月,甚至更长,建议卖家卖房时尽早申请。

非税务居民的税率是多少

加拿大是累进税率制,就是说收入越高,边际税率也越高。非税务居民没有具体居住的省份,所以没有省税,但会在联邦税的基础上加一个48%的附加税sur tax。非税务居民和加拿大税务居民适用的联邦税率是一致的,对收入的认定原则也是一样的,比如净租金收入100%计入应纳税收入,而Capital gain资本增值是50%计入应纳税收入。下图是2021年非税务居民的税率